相続税路線価とは?国税庁のサイトで簡単に調べる方法や各種補正も解説します

土地の価格を表す指標としては実に様々なものがありますが、その一つに相続税路線価というものがあります。

これは、相続税を算出する根拠となる土地の値段を、国税庁が定めたものです。

同じ土地なのですが、固定資産税評価額や公示地価などと評価額が異なるのは面白いところです。

なにはともあれ、公的機関が算出している土地の価格の中では、一番実勢価格に近いとされていて、不動産投資家が購入を検討している物件の土地値を知るには重要な指標です。

私も土地の所有権付きの物件を購入する際には、必ず路線価マップで路線価を算出して、土地値を把握しておきます。

買った物件の建物がゴミで大失敗したとしても、路線価から算出した土地値が買値と同等ぐらいであれば、土地として売れば大きな損失を出さなくて済むかも知れません。

路線価から物件の土地値を算出することは、不動産を購入する前には必須の調査事項と言えます。

単純な利回り計算など収益価格の面だけではなく、積算価格の面も確認してから物件を購入することが重要です。

相続税路線価とは

相続税路線価とは、国税庁が1年に一回発表する、相続税における土地の値段を算出するための土地評価額です。

これは、土地を相続した際の相続税や、贈与した際の贈与税を、算出する基となる土地の価格を示したもので、全国の主要な道路一本一本に定められています。

あくまで価値のある主要な道路のみに定められていて、ど田舎や行き止まりの私道などには路線価は定められていません。

宅地などの土地そのものではなく、その土地が接する道路ごとに価格が定められているのが特徴で、土地の価値を計算する時は(接道している道路の路線価)×(土地の面積)で求めます。

土地の値段を表す公的な価格発表は、公示地価や固定資産税評価額など様々なものがありますが、この相続税路線価が一番実際の取引価格に近いとされています。

(ただし、都市部の人気エリアでは実際の取引価格のほうが高くなり、地方や田舎ですと逆に実際の取引価格の方が安くなる傾向にはあります。)

したがいまして、不動産の売買において価値を判断する際には、この路線価を元に計算して販売価格が妥当であるかどうか判断するケースが多いのです。

もちろん銀行融資にも重要な積算価格の算出にも、この路線価は目安として使われるケースが多くなっています。

もっとも、金融機関の評価ではいくらか割り引かれて担保価値が決まりますので、路線価の3割減くらいの担保評価になることが多いのではないでしょうか。

とにかく、不動産投資を行う場合は、この路線価が非常に重要な指標になりますので、その見方と算出方法については絶対に知っておかなければなりません。

国税庁のサイトで路線価を調べる方法

相続税路線価は、誰でもネットで無料で簡単に調べることが出来ます。

国税庁の路線価のページに掲載されていますので、最新のものから過去6年分を閲覧することが出来ます。

日本地図から調べたい土地の都道府県をクリックします。

今回は試しに東京都をクリックしてみます。

するとこのようなページが出てきますので、路線価図というところをクリックします。

すると市町村を選択する画面が出ますので、調べたい市町村をクリックします。

今回は試しに八王子市をクリックしてみました。

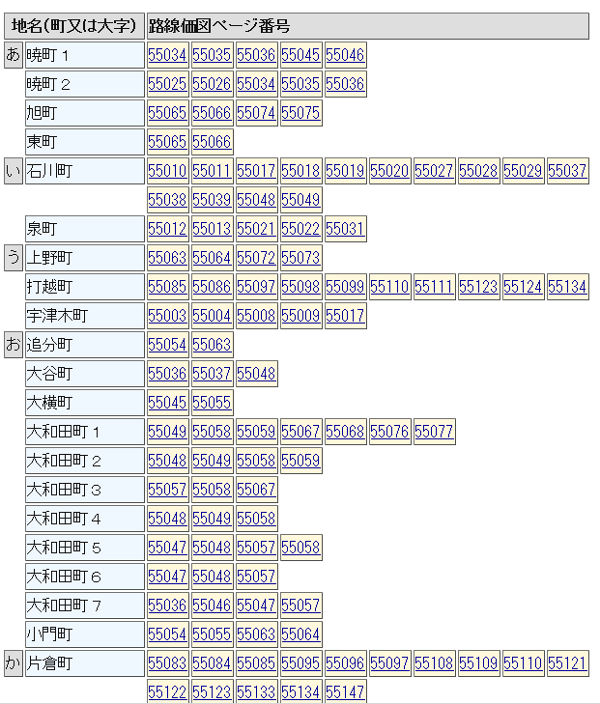

すると住所の市町村以下を選択する画面が出てきます。

例えば左上の暁町1というのは、東京都八王子市暁町1丁目のことです。

番地以下は入力することが出来ませんので、後は地図を表示させて場所を探す必要があります。

55034、55035、55036、55045、55046、と5つのリンクがりますが、この5枚の地図が暁町1丁目の全域をカバーする5枚の地図になります。

この5枚を虱潰しに表示して、googleマップなどと照らし合わせて目的の土地を探すしかありません。

何かランドマークになる施設を起点に、道路の線形などを目安に探しましょう。

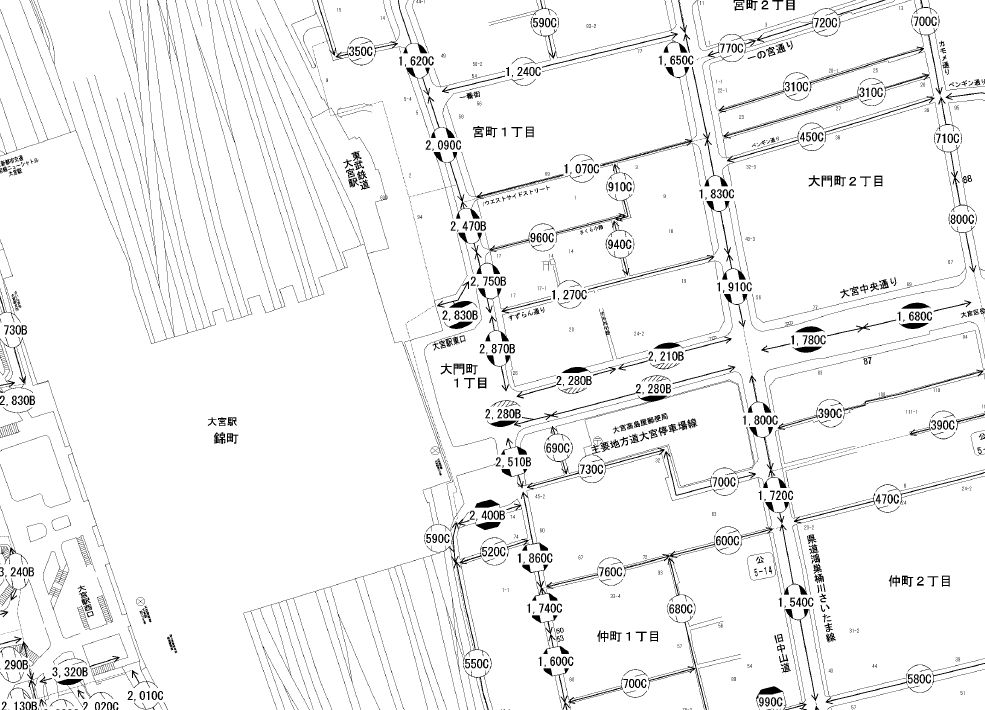

暁町1丁目の地図の一枚を開いてみました。一部を拡大するとこんな感じです。

このように極一般的な地図なのですが、道路1本1本に数値が振られているのが分かりますか。

この数値が路線価になります。お目当ての土地が接道している道路の路線価に、土地面積をかけることで土地値が算出できます。

矢印から矢印の間の道路の路線価が、矢印の中心に書かれている数値になります。

左上から右下に走っている太い道路を見ると、105Dとなっていますね。1050じゃないので注意ですよ。最後のはゼロではなくディーです。

最後のアルファベットは抜かした105というのが路線価になります。単位は千円になりますので105千円、つまりは105,000円となります。

これは1平米あたりの価格になりますので、この道路に接道する100㎡の土地があるとすると、105,000円×100㎡=10,500,000円となります。

つまり土地値で1050万円というのが、その土地の価値ということになります。

ところで、路線価が振られていない道がいくつか見当たりますが、行き止まりの袋小路が多いですね。これは多くの場合、私道です。

私道には路線価は定められない事がほとんどですので、その周辺の路線価の定められた公道から価値を推測しますが、当然ながら周辺の公道よりも価値は落ちます。

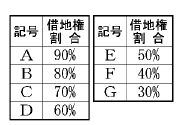

後ろに付いたアルファベットは借地権割合を示す

最後に付いていたアルファベットは何かというと、借地権割合を示す記号です。

土地の所有権は、底地権と借地権とに別れ、簡単なイメージとしては底地権は土地を保有する権利で、借地権は土地を使用する権利です。

通常土地の売買をする際は、底地権と借地権をセットにした所有権として売買しますが、中にはバラバラになっていることもあります。

不動産投資においては借地権物件ってしばしば目にしますよね。あれは底地権は他のオーナーが持っていて、借地権しか無い土地とその上に建っている建物をセットで売買しているのです。

借地権を持っているのですから土地を使用する権利はありますが、土地自体は他人の持ち物なのです。借地権で土地を使っている人は、底地権を持つ人に借地料を支払う必要があります。

他人の土地とはいえ、その土地を使用する権利を持っているわけですから、その権利には価値があります。むしろ保有する権利の底地権よりも、実際に使用する権利の借地権のほうが価値があるのです。

上の図の通り、アルファベットごとに借地権割合が異なり、例えば上の例のD(ディー)は、借地権割合60%となります。

つまり105,000円の60%である63,000円が、この土地の借地権の価値なのです。

ただ、実際は借地権物件はややこしくて嫌厭されますので、実際の売買価格においてはここで算出された価値には遠く及ばないのが現実です。

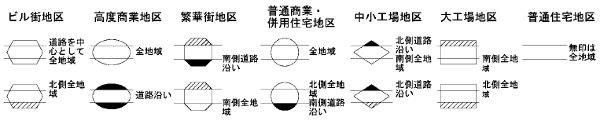

商業地区や工業地区はより細かい指定を示す図形が付く

ちなみに今見た八王子市暁町1丁目の地図は住宅街ですので、路線価の数字は無印でしたが、商業地域や工業地域では様々な図形で囲まれているケースがあります。

こちらは大宮駅東口付近の地図ですが、さすがに一級の商業地域だけあって、各道路の路線価の表示には様々な図形が付いています。

図形の見方は以上のような形になっています。

上の大宮駅の地図で言えば、ほとんど全域が丸い図形で囲まれた普通商業地区で、大通り沿いですと楕円で囲まれた高度商業地区になっているのが分かります。

円の道路に面した部分が黒くなっている場合は、黒くなっている側の道路沿いの土地のみに適用される路線価になります。周辺一帯に適用されるわけではありません。

両側が黒い場合は、道路の両側沿いの土地のみです。逆に全部白い場合は一帯の土地全てに適用されます。

上の大宮駅周辺地図にはありませんが、斜線になっている図形の場合は、斜線側一帯には適用されない路線価になります。

私道沿いの立地は割り引いて計算

殆どの私道に路線価が定められておりませんので、その周辺の公道に振られた路線価を参考に価値を算出する必要があります。

残念ながら、通り一本の違いでも、公道沿いと私道沿いでは価値に違いが出てきてしまいます。

場所によって全然異なりますが、1,2割を割り引いて算出する必要があります。

角地など2面で接道している土地の価格補正

土地によっては2面以上で道路に接道している場合があります。この場合は、より土地の価値が高くなります。

ただし、両方の道路の路線価を単純に足し合わせるわけではなく、より高いメインの接道の値を基本にしつつ、サブの道路の路線価の一定割合を加算する形になります。

角地のように隣り合わせの2辺が接道している場合は角地となり、側方路線影響加算という補正になります。

向かい合う2辺がそれぞれ接道している場合は、二方路線影響加算という補正になります。

側方路線影響加算

角地の場合は、側方路線影響加算という価値の加算を行うことが出来ます。

隣り合う2辺に接する道路の内、より路線価の高い方を正面路線といいます。

そして、低い方を側方路線といいます。

正面路線価+(側方路線価×側方路線影響加算率)が角地の路線価となります。

メインとなる正面路線の価格をベースとしつつ、サブの側方路線の価格の内の極一部を加算する形式です。

側方路線影響加算率表に表記されている加算率を、側方路線価にかけることにより算出します。

ちなみに側方路線影響加算率表にある、角地と準角地の違いですが、角地は一般的な複数の路線が交わる交差点における角地で、準角地は一系統の路線の屈折部における角地のことです。つまりは一本道の90度カーブに立地するようなケースです。

二方路線影響加算

向かい合う2辺がそれぞれ接道している場合は、二方路線影響加算という補正になります。

つまりは土地の正面と背後の両面で道路に接道しているような土地です。

向かい合う2辺に接した道路の内、より路線価の高い方を正面路線といいます。

そして、低い方を裏面路線といいます。

正面路線価+(裏面路線価×二方路線影響加算率)が路線価となります。

メインとなる正面路線の価格をベースとしつつ、サブの裏面路線の価格の内の極一部を加算する形式です。

二方路線影響加算率表に表記されている加算率を、裏面路線価にかけることにより算出します。

形の悪い土地や旗竿地や傾斜地などは割り引いて補正

基本的には上で解説した通り、路線価図に記載された路線価に土地面積をかければ問題ありませんが、土地の状況によっては割り引いて考える必要があります。

この価値を割引く補正は、いくつかのケースが考えられ、国税庁のサイトなどで確認することが出来ます。

奥行価格補正

道路に接している間口に対して、奥行きが極端に長い長方形である場合は、奥行価格補正という補正を行います。

奥行価格補正率表に記載された値をかけることにより、路線価を割引きます。

例えば普通住宅地区を見てみると、奥行きが10メートルまでの土地は10%から3%の減価となります。

特に奥行き4m未満は0.9をかけるということで、10%の減価となります。奥行きが短すぎる平べったい土地もまた価値を毀損するのです。

奥行き10メートルから24メートルまでは、使いやすい土地ということで、乗じる係数は1.00となり、路線価そのままの数値となります。

奥行き24メートル以上となると再び価値が下がりだして、減価するようになります。

間口狭小補正

接道面の間口が狭い土地も価値を割り引かなくてはいけません。

顕著な例としては旗型の土地があります。敷地延長という細い路地状の部分で道路に接道しているのが旗竿地で、四角い土地よりも価値が低いのです。

このような接道面が狭い土地は、間口狭小補正を行う必要があります。

間口距離に応じて間口狭小補正率をかけることにより補正を行います。

⑥間口狭小補正率表を参考にしましょう。

普通住宅地区を見てみると、間口距離が8メートル以上ですと1.00ですので補正の必要がありませんが、8メートル未満ですと最大10%の減価が必要です。

間口4メートル未満ですと10%の減価ですので、間口の狭い旗型の旗竿地の価値が劣ることがよく分かります。

不整形地補正

土地の形状が悪い場合は、土地の価値は割り引く必要があります。

正方形に近い長方形など、真四角の土地が一番価値がありますが、世の中そのような土地ばかりではなく歪な形状の土地も多いのです。

例えば、土地形状が四角形であっても平行四辺形や台形である場合や、5角形以上の多角形であったり、星型であったりする場合などです。

形が悪い場合は、不整形地補正という補正が必要になるのですが、これはカチッと決まったやり方があるわけではなく、ケースバイケースで求める必要があります。

比較的四角形に近く、各辺がグニャッと曲がっている場合などは、近い面積の四角形と仮定して路線価を算出する方法を取ります。

奥行きが異なる場合は、奥行きが同じ部分ごとに土地を分割して計算して、後で足していきます。

きれいな四角形から一部が欠けているような形状の場合は、欠けていないものとして計算して、別に計算した欠けている部分の価格を引くことで補正を行います。

がけ地補正

道路と高低差がある傾斜地なども割り引いた価値で考える必要があります。特に崖地ともなれば、大幅に価値を割り引く必要があります。

土地の内、通常の用途で使用できない崖地の部分がある場合は、その割合に応じてがけ地補正を行う必要があります。

敷地の内の何%が崖地であるのかを求め、⑧がけ地補正率表の値をかけることで減価補正を行います。

敷地に占める崖地の割合と、崖地の方位によって異なってきますが、最大で半分くらいの大幅な減価になるケースもあります。

土地カテゴリの人気記事

まだデータがありません。