物件購入時の仕訳のやり方 土地・建物と仲介手数料と固定資産税日割【不動産投資の会計】

シリーズ不動産投資の会計知識のコーナーです。思い立ったら不動産投資に係る会計上の処理について解説していきたいと思います。

さて記念すべき第一回目は、物件取得時の仕訳についてですね。物件を購入するだけで簡単なような気もしますが、そう単純ではなく少しだけ複雑なケースもあるのです。

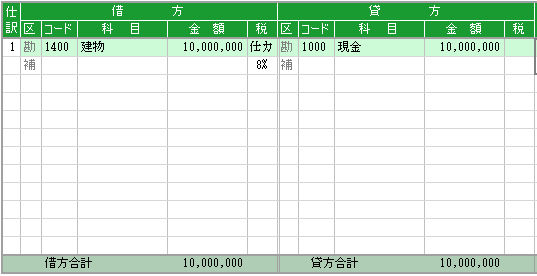

例えば2019年8月1日に1000万円の区分所有マンションを買ったとすると、

なんて簡単な伝票入力で済ましたいところですが、そう単純ではありません。

土地・建物を分けて資産計上して建物のみ消費税込み価格?

上の例で行くと、まず大前提の知識として、マンションの区分所有と言えども土地の共有持分があり、土地と建物に別れているのです。

購入代金1000万円の内のいくらが建物代でいくらが土地代なのか、契約書に必ず記載されていますので按分割合を調べておきましょう。

稀に仲介業者から受け取ったいかなる資料にも一切書かれていないケースもあります。その場合は固定資産税評価額をベースにして按分割合を決めます。

1月1日時点で物件を所有しているオーナーに4,5月頃に固定資産税納付書類が届きますので、そちらに土地建物それぞれの評価額が記載されています。

一般的な3月決算の会社であれば4月から12月に物件を取得して所有権が移転していれば決算に間に合いますね。

1月1日から3月31日までに取得した場合は、はじめての固定資産税納付書が届くのが翌年の4月5月頃になってしまうので取得年度の決算に間に合いません。

その場合は物件のある自治体の市役所の建築課など固定資産を取り扱っている部署に出向いて、固定資産税評価証明書を取得するしかありません。

これを取得するにはその不動産のオーナーであることを証明する書類等が必要になりますので、事前に市役所に電話をして必要なものを聞いてみましょう。

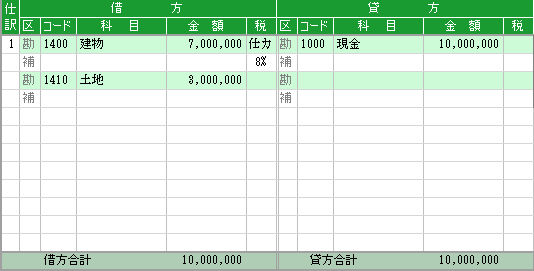

今回はしっかり契約書に土地建物の按分割合が記載されていたとしましょう。例えば土地300万円、建物700万円だったとします。すると以下の様になりますね。

法人など課税事業者の場合は、建物のみ税込価格になりますので注意!

新築の建売や、中古でも転売業者などから買う場合は、売り主が法人になることがほとんどでしょうから、契約書上も建物価格には消費税が含まれることになります。

一方、売り主が個人の場合は基本的には消費税がかかりません。個人のマイホームのマンション区分や一戸建てを買って、賃貸用にするケースもありますので、その場合は契約書上では建物価格に消費税は入っていないことになります。

私は、事業用の1棟アパートなんかよりも、個人がマイホームにしていた一戸建てを買って、賃貸物件にするほうがメインですので、売買契約書上は非課税ですが、自分で税込み入力にする必要があります。

仲介手数料と固定資産税日割り分は物件取得価格に含める

物件取得時に、仲介業者には3%+6万円の仲介手数料を支払います。

また、固定資産税の日割り分を売り主に対して支払います。これは固定資産税が1月1日時点の物件所有者に対して1年分全額請求されてしまうため、例えば1月2日に売り渡しても、1月2日から12月31日までの364日分の固定資産税は前オーナーが支払う羽目になってしまうのです。

1月2日から12月31日までの364日分の固定資産税は新オーナーが支払うべきだよねという理屈で、固定資産税年額×364日÷365日の金額を決済時に前オーナーに新オーナーが支払うのです。これが固定資産税日割り分です。

さてこの仲介手数料と固定資産税日割りですが、なんと一括でその年度の損金に出来ないのです。なんとこの額は物件取得費に含まれてしまうのです。

仲介手数料はまだ分かりますが、なぜ固定資産税が取得費に含まれるのはよく理屈が分かりません。

所有権移転登記時の登録免許税や、不動産取得税や、普段の固定資産税は一括損金になるのに、なぜ購入時に日割りで負担する固定資産税だけ取得価格になるのか?

全くもって謎ですが、財務省の通達か何かではっきりとそう処理しなさいと言っているので仕方ないです。もう決まりなんだと納得するしかありません。

さて今回の例でいくと、物件取得価格が1000万円ですので、仲介手数料は36万円+税=388800円ということになります。

また、固定資産税の年額を5万円とすると、5万円×153日(8月1日~12月31日)÷365日=20959円が固定資産税日割り分となります。

つまり物件取得費は、1000万円ではなく、1000万円+388800円+20959円=10,409,579円となってしまうのです。

面倒なことに10,409,579円を土地建物でまた按分しないといけないのです。今回の例ですと土地3:建物7という按分割合ですので、以下の通りとなります。

10,409,579円×7÷10で建物の値段7286831円が、10,409,579円×3÷10で土地の値段3122928円が出ます。普通は綺麗に3:7みたいな数値にはならないですけどね。

しかし、建物分は前述の通りなのですが、土地が3006288円の非課税取引と、116640円の課税取引に分かれているのがお分かりいただけますか。

これは土地に対する仲介手数料(388800円×3÷10)の116640円を課税取引として別に入力しているからです。

契約日の仕訳はズバリこうだ

さて不動産売買の契約におきましては、契約日と決済日を別日に実施するように宅建業法で決まっているため、まずは重要事項説明書を読み合わせて契約書に印鑑を押す契約日を迎えます。

売買代金のやり取りは後日の決済日に行うのですが、契約日に一定額の手付金を売り主に預けておきます。少し金を収めていないとバックレる輩がいるからね。契約が流れた場合に手付解除や倍返し解除をするアレですね。

この手付金がもう少しだけ仕訳を複雑にします。

今回の例でいうと8月1日の決済に先立ち、7月10日に契約を済ませていたとします。ここで100万円の手付金を支払っていました。するとこうなります。

この他、仲介業者によっては仲介手数料の半額を契約時に収めることを求める場合もあり、その場合は仲介手数料も預け金で計上しておきます。

決済日の仕訳は最終的にこうなります

そして迎えた決済日ですが、売買代金は1000万円ですが、手付金として100万円を支払っているので、決済時には残額の900万円を支払うことになります。その結果仕訳はこの様になります。

仲介手数料も半額契約日に収めている場合はこうなります。

まとめ

ということで最も簡単な例での不動産物件の売買に係る仕訳の解説でした。

今回は説明しやすいようにかなり都合の良い数値で仮定して解説しましたが、実際は土地建物按分の割合はもっと汚い小数点以下の数値となりますし、仲介する不動産屋のやり方によってはもっとずっと複雑になります。

売り主が高齢者だったりすると、面倒をかけないように、現金で不動産屋に支払う仲介手数料や印紙代などを買主側に現金で用意させたりすることがあります。

決済金の残額のやり取りは上の例では現金でやり取りをしていますが、実際は銀行振込となることが多いのです。

そうなると、銀行振込する額は、決済残額から現金で用意してあげた売り主が支払うべき仲介手数料や印紙代を引いた額になり、仕分けは更に複雑になります。

その場で帳簿入力してしまえばなんのことはないのですが、領収証を溜めておいて決済時にまとめて入力しようとすると、色々な領収証が出てきて、何が誰が誰にどういう名目で払ったお金か分からなくなってしまったりしますので、注意が必要です。

ある程度複雑さを伴う仕訳は、早め早めでその場で入力してしまうのが吉です。あと会計ソフトの伝票の摘要欄に各名目の詳細をメモしておきましょう。